Le retour de la volatilité : normalisation monétaire ou risque de récession ?

Messages clés

- Ce cycle économique est inhabituel marqué par une transition rapide de l'accélération à la normalisation, avec des signes d'un risque croissant que nous entrions dans un ralentissement cyclique plus tôt que prévu.

- Le régime de volatilité actuel reflète une normalisation monétaire et probablement la disparition de la garantie implicite d’une FED accommodante.

- Le stress de marché reflète la crainte que la FED mène cette normalisation de manière quasi-automatique et mécanique, rappelant les pires moments de 2018 lorsque la FED haussait les taux alors que l'économie ralentissait déjà.

- Les termes utilisés par Jerome Powell pour souligner que la politique monétaire restera pragmatique, dépendante des données économiques et flexible n'ont pas suffi à soutenir les marchés.

Analyse de l'environnement de marché : des signaux plus faibles

Le violent mouvement de baisse des marchés actions du lundi 24 janvier n'est pas seulement une histoire de stress géopolitique à court terme ; il s'inscrit dans un mouvement de correction expliqué par un récit stagflationniste qui commence à se mettre en place depuis le début de l'année.

En effet, la correction a été amplifiée mercredi en milieu d'après-midi par des données d'activité décevantes aux Etats-Unis (le PMI Flash du mois en baisse de 6 points en janvier est revenu quasiment en zone neutre). Cela a conduit les marchés à craindre que la FED adopte une politique restrictive alors que l'économie semble présenter des signaux de ralentissement.

Néanmoins, nous devons traiter ces données macroéconomiques américaines avec prudence. En effet, il est déjà arrivé par le passé que les PMI Flash se contractent de plusieurs points (comme à l'été 2021) avant de rebondir. Par ailleurs, nous savons que ces chiffres PMI de janvier sont affectés par la vague Omicron, et pourraient revenir en territoire d’expansion par la suite.

Le défi pour les marchés est donc la lecture de ces données macroéconomiques décevantes : une baisse à court terme reflétant les restrictions liées à Omicron, ou une marche rapide vers un stade plus avancé du cycle économique.

Il est essentiel que les prochaines données macroéconomiques (création d'emplois, confiance des consommateurs, confiance des entreprises) continuent de donner une image constructive de l'état de l'économie. L'histoire montre que la corrélation à court et moyen terme des marchés actions avec les surprises économiques et l'orientation des PMI est relativement robuste.

Au niveau des entreprises, la croissance des bénéfices sera positive en 2022, mais le pic de l'accélération et des bonnes surprises est derrière nous. Une bonne saison des bénéfices est donc cruciale pour un rebond du marché en février.

Jusqu'à présent, les chiffres positifs provenant des entreprises surprennent, dans une année qui devrait offrir une croissance des bénéfices entre 6 et 10% sur les marchés des économies développés. Toutefois, l'attention des investisseurs et des analystes reste focalisée sur le message qualitatif concernant les perspectives en matière de salaires, de marges et de perturbations des chaînes d'approvisionnement.

Réaction du marché à la réunion de la FED

Mercredi, au cours d’une journée de marché plutôt orientée à la hausse, la première réaction à la publication du communiqué de presse du FOMC a été positive.

En effet, la communication sur la direction à venir de la politique monétaire était conforme aux attentes, avec les confirmation suivantes i) la fin des achats d'actifs début mars ii) une première hausse des taux très prochainement iii) une réduction du bilan qui s’engagera après le début du cycle de hausse des taux, mais sans détails sur l'ampleur, le rythme et les modalités techniques du resserrement quantitatif.

Cependant, la conférence de presse de Jerome Powell a été reçue négativement par les marchés pour plusieurs raisons :

- Les commentaires concernant l'état de l'économie américaine étaient largement optimistes (avec un "marché du travail très fort"), et qui "n'a plus besoin de niveaux élevés de soutien monétaire". Powell a semblé ignorer le signal d'affaiblissement de la dynamique macroéconomique envoyé par les données PMI de lundi ; il a juste mentionné que "la récente forte augmentation des cas de COVID associés au variant Omicron pèsera certainement sur la croissance économique ce trimestre".

- Dans le discours précédant les questions-réponses, il n'y a eu que peu ou pas de référence à la volatilité des marchés affectant les conditions financières, ni de commentaires sur les risques géopolitiques.

- La conférence a été l'occasion de revenir sur l'analyse de l'inflation, en reconnaissant que l'inflation est plus persistante que prévu et "s'est étendue à une gamme plus large de biens et de services", tandis que les salaires augmentent plus vite que prévu, à un rythme plus rapide que la productivité. Cela augmente implicitement le risque d'une boucle entre les salaires et les prix, même si la FED continue de croire que l'inflation diminuera progressivement en 2022

- Les mots utilisés pour décrire le prochain cycle de hausse des taux "régulier" (plutôt que "graduel") ont poussé certains observateurs à conclure que la FED pourrait adopter une approche mécanique. Cette perception a pu être renforcée par le fait que la réduction prochaine du bilan a été décrite comme "se produisant d'une manière prévisible", c'est-à-dire sur un parcours préétabli, même si le rythme, l'ampleur et les détails techniques n'ont pas été divulgués.

- Cependant, on ne peut pas dire que la conférence ait été totalement hawkish - en effet, Powell a conservé une approche prudente concernant les perspectives économiques, qualifiées de " très incertaines "- et que la détermination de la politique monétaire appropriée requiert de " l'humilité ".

- Même si Powell a répété à plusieurs reprises que la direction et le rythme de la réduction du bilan et des hausses de taux seront flexibles et dépendront des données macroéconomiques, les marchés ont décidé de conserver une perception essentiellement hawkish d'une réunion qui est restée relativement équilibrée. Cela s'explique probablement aussi par le fait que les risques sur les perspectives macroéconomiques cités par Powell faisaient surtout référence au risque d'avoir un taux d'inflation élevé plus durablement.

- Cela signifie que la FED devra probablement revenir vers les investisseurs dans les prochaines occasions de communication pour insister davantage sur l'approche pragmatique, flexible et dépendante des données.

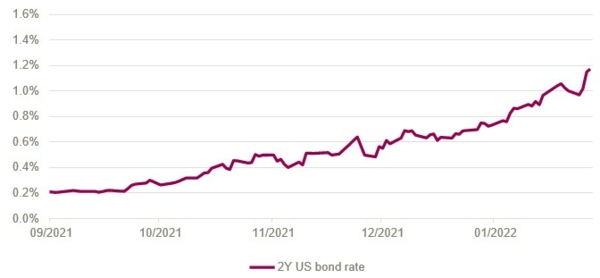

Graphique 1 : Réaction brusque à la hausse sur les taux courts après le discours de Jérome Powell

Source : Bloomberg, Indosuez Wealth Management

Un nouveau cadre pour la volatilité et la valorisation émerge

Dans ce contexte macroéconomique, monétaire et géopolitique incertain, le régime de volatilité devrait se normaliser après le pic de lundi, mais se stabiliser à des niveaux plus élevés en 2022.

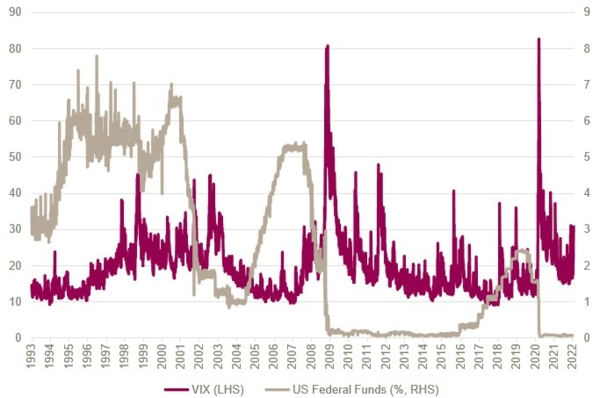

Cela n'est pas mécaniquement dû à la hausse des taux des Fed funds, car le passé montre que les hausses de taux en 2004-2007 ne s'accompagnent pas d'une volatilité plus élevée, mais plutôt le contraire (voir graphique 2). La comparaison appropriée reste probablement le " taper tantrum " de 2013 et le cycle de taux mécanique de 2018 quand l’économie a commencé à ralentir en fin d’année.

Graphique 2 : Volatilité implicite sur les actions américaines versus Fed Funds

Source : Bloomberg, Indosuez Wealth Management

Dans de nombreux compartiments de marché, et comme le soutient la théorie moderne du portefeuille, un régime de volatilité plus élevé implique généralement un prix d'équilibre plus faible pour les actifs risqués, tandis que des rendements obligataires plus élevés impliquent des métriques de valorisation plus faibles pour les actions, qui sont mécaniquement actualisées à des taux plus élevés, toutes choses étant égales par ailleurs. Ce dernier point est particulièrement vrai pour les actions de croissance de qualité chères, caractérisées par une duration implicite très longue et des valorisations qui sont mathématiquement beaucoup plus sensibles aux taux à long terme que le marché des actions au sens large (notamment par rapport aux actions cycliques).

Dans ce contexte, un point d'interrogation majeur pour les investisseurs est de savoir s'ils doivent (ou non) commencer à rechercher des opportunités de marché, notamment après la correction observée sur les valeurs de qualité et de croissance, dont les fondamentaux restent solides. Sur ce point, nous pensons que la récente correction pourrait commencer à offrir des points d'entrée aux investisseurs, à condition qu'ils conservent un bon équilibre entre les valeurs décotées et de croissance, en mettant l'accent sur les fondamentaux et notamment

« le retour à l’actionnaire », tout en évitant les valeurs fortement valorisées qui sont encore vulnérables.

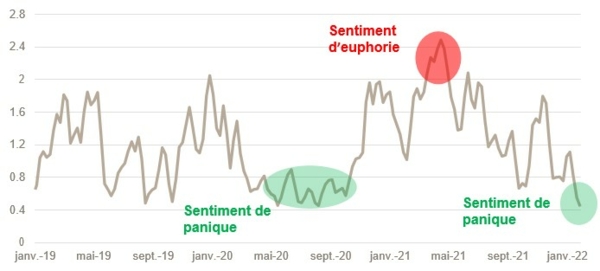

Graphique 3 : L’indice Bull/Bear au plus bas depuis le krach de Mars 2020

Source : Bloomberg, Indosuez Wealth Management

Ce sur quoi il faut se concentrer

En conclusion, il est très important que les investisseurs prennent du recul par rapport aux mouvements quotidiens du marché pour se concentrer sur les facteurs à moyen terme qui influencent la direction des marchés : i) la tendance macroéconomique ; ii) le cycle des bénéfices ; iii) l'environnement monétaire.

Si 2 de ces 3 dimensions sont moins favorables et se retournent simultanément, il y aura peu de soutien pour les marchés à court terme, jusqu'à ce que nous atteignions une situation de survente sur le plan technique et de valorisation, mais il faudra un catalyseur macro/micro/monétaire pour générer un rebond.

Au final, c'est une question d'horizon temporel et d'effet de levier. Dans un monde en voie de normalisation, il n'existe pas d'actifs sans risque autres que les liquidités, dont le rendement net d'inflation est largement négatif. Le marché actuel requiert probablement plus de sang froid pour faire face à la volatilité croissante, mais il offre des opportunités aux investisseurs capables de conserver une approche à long terme de leurs investissements, au-delà des incertitudes croissantes qui, par définition, ne disparaîtront jamais totalement.

Paru le 28/01/2022

31 janvier 2022